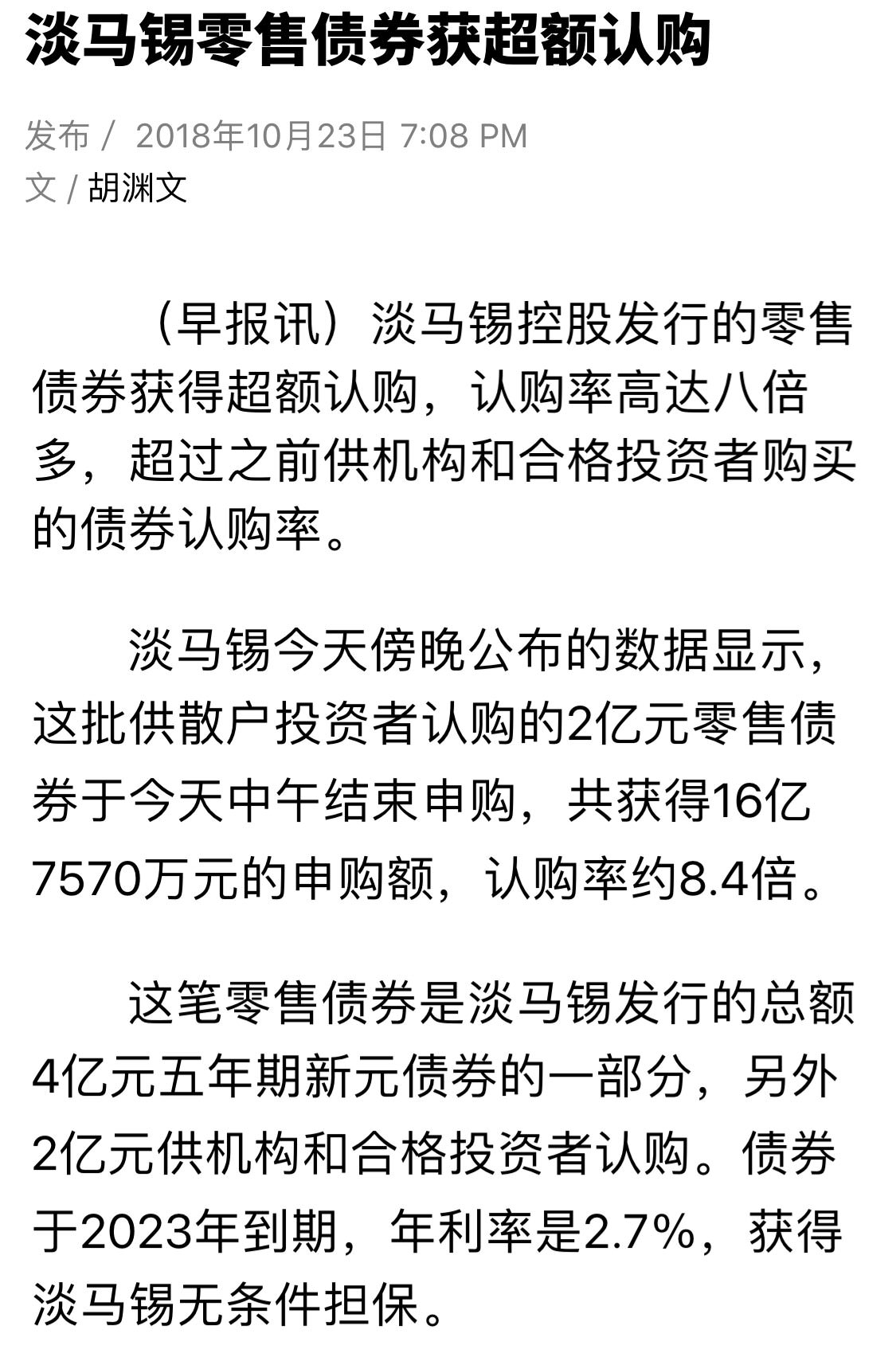

淡马锡控股:发放五年债券 首次开放零售投资者申购

Spring • • 27028 次浏览-

#1

怎么没人谈这个不错的机会

-

#2

利息太低这个和SSD是没有可比性的,要接受公开市场的考验

-

#3

昨天是开放给insti的超额啊 200mio 申请了1。8 yard..

FPG 只有2。7%了 -

#4

才tighten 4bps?很良心了。

-

#5

哈哈哈本来yield也不是特别高啊

-

#6

淡马锡也没有余粮了?

-

#7

我是说我没钱了……

-

#8

这个是要绑定五年吗?还是可以提前赎回/买卖?怎么申请?有手续费吗?

-

Spring 楼主#9

-

#10

在利息大几率上升的情况下债券是不是并不是好的投资选择?

-

#11

看人吧有人对将来的预期和对现金的偏好可能不一样呢

大鱼小鱼都在囤,适合自己就是最好的 -

#12

是的反正目前我不敢买债券或者债券类基金

-

#13

对啊,这个怎么样丫?我们打算买啊。不知有没有风险呀。

-

#14

open CDP account需要很多天吗?想买,可是好像有点来不及了

-

#15

一本正经胡说八道我觉得政府是想要降低流动性,让资金流向债券而不是房市。维持房价不涨的决心不可动摇,直到美国中期选举之后,贸易战和解,甚至到坡县大选之后。

看着吵的红红火火的东南亚发展奇迹,越南泰国菲律宾房地产,一万亿狙击港币,像极了98金融危机前夕,坡县未雨绸缪了。。。 -

#16

如果去metropolis那里排队的话当天就可以开户

-

#17

明天中午截至,估计来不及了不过这个利率不高,还要锁5年。除非你有一笔闲钱5年内不想动

-

#18

零售债券可以随时交易对降低流动性没啥太大帮助吧,而且发行量也不大,非要往房市降温上扯,有点牵强了

-

#19

可能是牵强了但是降低流动是一级市场发行时候的效果,如果认购机构是银行就直接降低了银行的可贷款总量,如果是个人就降低了房市需求。二级市场零售和机构的你买我卖对整体货币供应没影响啊,除非政府回购。

在潜在危机之前,主动限制甚至降低金融体系的exposure, 是防范危机对金融体系的冲击。 -

Spring 楼主#20

我觉得挺正经的毕竟坡县政府总是为人民操碎了心。这下一次性锁住1B的资金也不少了。有时候其实就差那么一点儿变化就很大

-

#21

早上10点去的,11点就拿到了。就用闲钱买了点,还不知道有没有买上。

-

#22

此利息非彼利息不同的

-

#23

有道理 怪不得地铁站都开始打government bond的广告了

-

Spring 楼主#24

超售八倍 有点夸张

-

#25

请教一下美国天天喊的那个加息,不是这个么?

-

#26

从这个帖可以看出狮城帮er对理财这块很弱甚至连基本的分辨产品好坏知识也没有。

-

#27

当然不一样了债券收益率在发行的时候已经固定了,在二级市场流通的时候可变的只有价格了。在加息的情况下,无风险利率升高,债券名义收益不变的情况下,实际收益降低,资金流向银行,因此债券价格下跌。另外还要看市场其他因素,比如股市上涨,经济形势一片大好的情况下,资金也会从债市流向股市,那么债券价格也要下跌。

这个时候就要看买债券的人目的是要hold to maturity还是要短线。hold to maturity的话,不需要在意加息债券价格下跌造成的浮亏。如果短线的话,出手的时候由于价格下跌就真亏掉了一部分本金。尤其有些买债券还带着杠杆的,有时候可能就不得不卖了。这就是传说中的你看上了人家的利息,人家看上的是你的本金。 -

#28

比如某哥,为啥是某哥?因为某哥应该不是杠精。哈哈!整天讲淡马锡发个债就是降低流通量,毛个流通量。

某哥应该去查查新加坡的总储蓄量是多少?人均总储蓄量是多少?再来看是不是有影响。

哈哈! -

Spring 楼主#29

唔,这个鹏哥也说了是一本正经的胡说八道其实我想听听关于产品好坏的见解

-

#30

哈哈,没法拉开来讲,这个题目太大了。比如债券的等级,比如买债券的时机,比如买债券的交易费。

再比如在以前淡马锡的债券可不是谁想买就可以买的。

这些有人谈吗?没有人谈过一叮点。对吗? -

#31

大神来了本杠精哥退位,搬个马扎,虚心听大神讲座。

-

#32

不好意思,拿你开刀得罪了,对你表示万分的歉意!

-

#33

没问题啊我心很大,师傅开刀,很乐意听啊。望不吝赐教,好东西拿出来给大家扫扫盲

-

#34

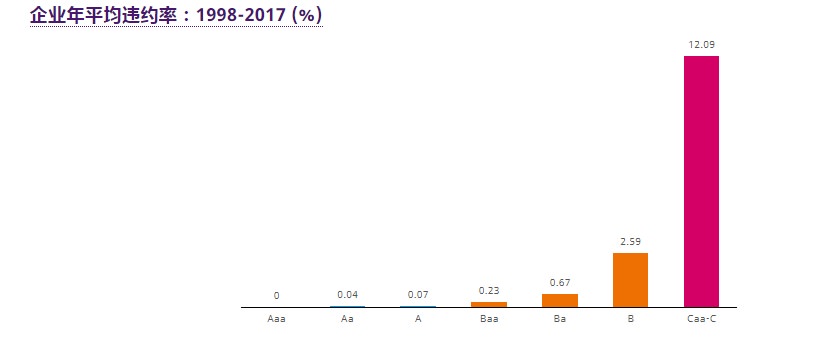

其实基础知识网上都有,关键就是点的问题,先来看最重要的点

债券的等级和违约率,

债券发行者可能无法支付票息或偿付本金。例如,债券发行者可能遇到现金流问题,或正面临最差情况 — 破产。

数据显示,债券的评级越高,违约的风险越低,反之亦然。下图显示了过去20年里年度平均企业违约率。

看图(图的来源Moody's Investors Service)):

shui

-

#35

你能告诉我这个图的真正意义吗?哈哈!

-

Spring 楼主#36

淡马锡控股:发放五年债券 首次开放零售投资者申购https://www.channel8news.sg/news8/singapore/20181016-sg-temasek-bond/4155638.html

---

该帖荣获当日十大第10,奖励楼主1分以及1狮城帮币,时间:2018-10-24 22:00:05。 -

#37

眼光真毒,不要明说嘛害别人暴露,又要申请一个新ID

-

#38

看来大家都聪明啊就我愣头青。

农药很厉害啊,说话有分量的。这个社会,颜值,金钱,都是正义。

我还准备跟大神涨姿势呢。也可以吹吹“老娘没吃过猪肉还没见过猪跑”之类的话。 -

#39

大神已经被我蠢走了不好意思了,哈哈

-

#40

不是每个大神都那么高高在上的有的大神是愿意普惠众生的,菜刀兄不也还在苦口婆心码字吗

都不蠢,都是大神的世界有多美想过吗?

佛曰:我不蠢,谁蠢? -

#41

真的?表示不相信

-

#42

这个利率可以了比炒股票赔好无数倍

-

#43

哈哈哈,非常荣幸被错认成农药哥,他在我们学校可是神一样的存在他应该不会那么早回来,他现在有个很大的项目在走,即使是换ID也没有那么早回来。

大家稍安勿躁,等等吧,等久了就有。 -

#44

编,继续编本人狮城帮混了十七年,尚切不知农药是哪个学校。您不打自招啊,随便注册一个ID就是自认农药同学。ID可以换,说话的的风格本性难移啊。

-

#45

政府通过一级国债市场可以回收部分流动性,造成资金成本上升压力,对于二级市场来说,普通情况下债券的买卖是由市场利率(资金成本)风险预期以及债务方经营能力等因素共同决定的,这就是某位网友所提及的。但是在恐慌情况下二级市场的流动性会自发枯竭,债权方会形成流动性偏好,导致债务市场价格崩盘,这就是为什么08时候联储先后向短期和长期国债市场注入大量流动性,扮演了最终的接盘者的角色。

所以问题的关键就是买卖双方的预期只要有差异市场就有活性。就这个债来说,我是觉得这个收益率在现在这种环境下略低了,但考虑到本地买卖市场的不完善,也许对于买家来说也是个不错的选择。不过这种制度性套利并不能维持太久 -

#46

紧老师说的是,买家市场选择性并不多

-

#47

当然你的判断这样准确,这是铁一样的事实。辨不过你!

-

#48

利率不是那么简单的一个概念看看银行做债的交易员就有资金交易员(做短端利率,从隔夜一般到不超过两年),利率/国债交易员(做整个利率曲线),信用交易员。

一个信用债的定价,也是要看你所说的短端资金成本,经济周期预期对应的曲线陡峭程度,还有信用利差和流动性溢价多个方面。经济扩张周期末尾曲线倒挂不是不可能的,所以长端利率不一定要比资金成本高。

当然,最简单粗暴的就是看供给和需求。散户投债有资金门槛的,这个降低了资金门槛自然羊毛出在羊身上,收益率不算太有吸引力但是作为存款的替代品还是可以了。 -

#49

藏龙卧虎啊厉害了

-

#50

嗯,“经济扩张周期末尾曲线倒挂不是不可能的,所以长端利率不一定要比资金成本高。”——这个没错,不过这里说的长端短端更多是指长期3m/6m/1y跟 短期ON/1W/1M的对比。

我虽找不到5Y的拆借利率和掉期,但是拿1Y来对比5Y的yield过低虽然不严谨也能说明问题了。其他观点我也同意