这波房产税调整估计又会把小户型投资带活了

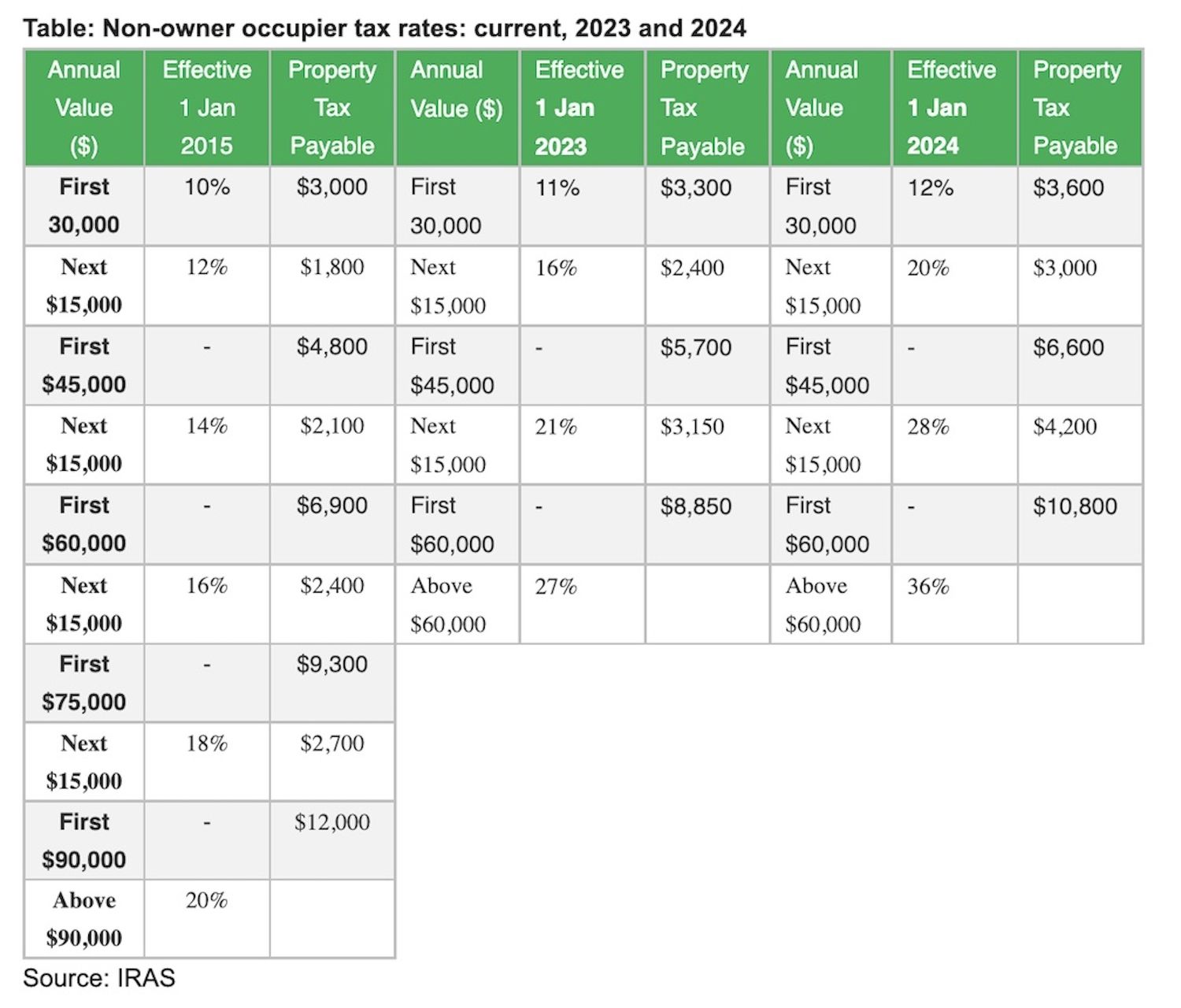

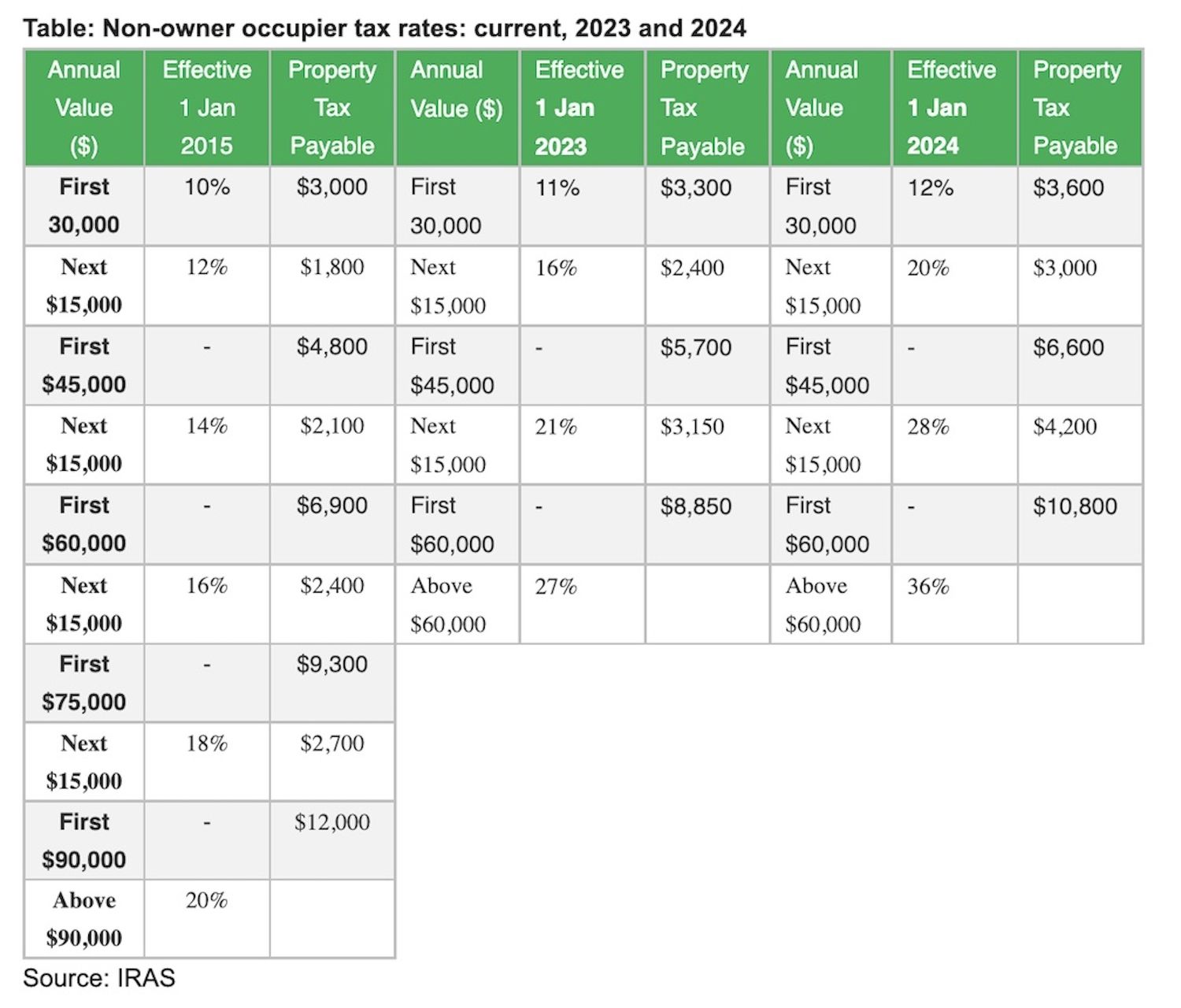

zy60013833 • • 369 次浏览之前流行的小户型随着ABSD的一次次上涨导致小户型增长缓慢。这次房产税调整感觉高AV的房子持有成本暴涨啊。到了2024年,如果投资一个condo 或者landed 300万,AV基本上是6-8万,每年房产税要11000左右,相当于每个月1000的持有成本。如果500万,房产税要29000左右,相当于一个月2500左右的持有成本。加上物业费,中介费,装修,损耗,印花税每个月成本相当于3500左右

投资大户型好地点的公寓或者landed:现在的好地点的4-5房公寓大概要2.5-4m,年持有成本从过去的4000-10000上升到6000-18000.普通的landed大概要4m-10m,年持有成本从10000-34000上升到 18000-51000。

-

#1

只觉得买得起500 万豪宅的不会在意这点涨幅

更不会转投小户型 -

zy60013833 楼主#2

也就你不在乎吧买得起和投资是两个概念。

相当于每年1.5-2%的投资成本。而且是消耗现金流。 -

#3

咋算的?目测5MIL税不及29000

-

#4

昨天算了一下,大概4个月的房租没有了按照我们家现在的房子算

房产税:3840

income tax: 5600

agent fee: 半个月房租

物业费:4000

出租也就是4000多一点一个月,就只剩8个月的收入了。

要是贵一点的房子,就更不划算了 -

#5

这个最bug了租金已经交了房产税,还要交income tax,两面交税

-

#6

有没有租金都要交房产税的房价上去一些,到3M,房产税就是1.5个月的房租了吧。3M的房子,能租出去7000算不错了吧。4.5个月就没有了。

-

#7

Income tax这么高吗?48000一个月的租金,扣掉15%, 也就40800。个人所得税5600的话,相当于13.7%

-

#8

围观四万八月租的房子贴个图呗

-

#9

为什么扣掉15%?

-

#10

Property Guru 里还是有不少的。。

-

zy60013833 楼主#11

目前估价大概是2%-2.5%5m的房子AV范围大概是10-12.5万。

如果是10万,每年的税是10800+14400 =25200.

如果是12.5万,每年的税是10800+23400 = 34200。

另外,Landed的AV还有一个标准就是地价的5%。如果很值钱的一块地,为了屯地,盖了一个10平方米的小房子,这样租金小于地价5%,就按地价的5%评估AV。 怕的就是用这个手段囤地并且逃避房产税。 -

#12

rental expense deduction方便计算用15%。房租收入的个人所得税率也跟工资收入高低有关吧?如果一个人没有工资收入,那房租收入前两万是不是也免税

-

#13

扣了15%之后,还可以扣贷款的利息的

-

#14

政府用意很明显,鼓励豪宅自住顶级富豪是不在乎这点税的,该囤地的还是囤地。

这个房产税的提高,很明显就是大户型自住,小户型投资,坡的中产家庭如果要买两套的话,得按这个思路来了。

这会造成大户型更加贵了,无论是自住还是出租,可供出租的大户型会更少,租金会更加的涨。 -

#15

租金是由供需决定的不是成本。

-

#16

确定吗?我以为是15%和实际的成本只能2选1

-

#17

以前铜牌的一个帖子里提到的。多贷点款就可以了1)房贷中的利息部分(注意,不是本金部分喔),如果你的贷款年限长,贷款额度高,这部分是非常可观的。

2)出租时期的产业税部分。注意,这是出租时期,一年只租了6个月,那扣税部分,应该是一年所缴产业税的一半。

3)火险

4)出租时期的维修费用。(注意,是维修,不是装修)

5)出租期所产生的保养费,包括管理费,粉刷,害虫控制。

6)当年所产生的中介费

7)委托第三方管理的费用。(比如在国外的屋主,委托中介公司或其他第三方代为管理出租保养事项,有管理合约)

8) 更换家具(而不是增加家具,不过这个嘛。。。你自己看着解释)这个包括换冷气,洗衣机等等。

9)如果是包网络的话,网络费用。

10)如果是包水电的话,水电费用。

把1)到10)加起来。就是你的扣税总数。

总租金 减总费用,就是你的需要缴税的部分。

以上是整套出租的情况。 -

#18

我看跟伦敦一样支持一人一套房子。 升级将肌都可以。 不论大小。

然后就看个人承受能力和看法了 . 跟发小关系不大。

但疫情后 大看着好一些 -

#19

这样看选15%不划算贷款利息,加房产税,加物业费,分分钟占到租金的40-50%

-

#20

投资实体房产,还是在期待房价本身的涨幅吧如果指望租金,似乎回报比不上REITs呀。

举个例子,100w买REITs,5%的股息,5w的红利到手,纯收入,不用报税,不用和租客打交道,不用操心房子的各种问题。

5w每年折合每月4100多,那么问题来了,100w买的condo,先不说别的开销了,就是单算租金,能租出4100以上吗? -

#21

房子有杠杆REITS没有,100万的房子消耗资本只有30万左右,这样算才能比。

不管怎么说,确实买房收租比以前更不划算了。 -

#22

AV和房产价值真的有2.5%?我家的av和srx上的估价比只有1.2%。。。

-

#23

。zIn addition to the 15% deemed rental expenses, property owners may still claim mortgage interest on the loan taken to purchase the tenanted property.

-

#24

kkIn addition to the 15% deemed rental expenses, property owners may still claim mortgage interest on the loan taken to purchase the tenanted property.

-

#25

1.2%确实低,没算错?自住有八千av 是免税的。

-

#26

可是,贷款的那70w,算收益的时候要把贷款的利息减去吧

-

#27

买房的目的不同有的时候买房不是为了赚钱,动机的种类太多了。

毕竟放在那里看得见,是很多人喜欢的做法,赚不赚钱买的时候并不知道,赚不赚钱最终结果也不重要,关键的某个时刻谁说话算数。

政策也是,你以为的动机是你的,当初启动者是肯定不是为了你以为的动机,不坐那个位置,多想无益。 -

#28

今天刚好在和朋友聊REIT和房产区别REIT其实不管后面是什么,主体就是证券,特性也和证券一样,离房产甚远。

除了熟知的杠杆区别,有形无形资产区别

还有一个大家不太关注的就是抗风险区别

这个也很重要

在市场下跌时,REIT的表现会比房产差很多

这是REIT的优势,流通性强造成的

证券在恐慌下跌时,谁都可以把手上持仓出售。

因为这些纸不换成钱没有意义。

但房产市场只有少部分人会把房产抛出市场

实用性产业,还是要自己住,或者有人办公,有人经营生意的。

20-80来说,80%会抛出Reit,只有20%会脱手房产

所以抗跌性区别较大。 -

#29

所谓抗跌也只是因为交易量少,或是很多房产资不抵债,但是银行收回拍卖过程比较慢而已。 房子作为生活必须的使用性,是REIT所没有的。

但是如果2008-2009年我急需要钱。那么在有100万市值的REIT和有100万市值的第二套投资的可以卖的房子的中间, 我宁愿选择REIT. -

#30

2.5,应该是臆想的,实际计算大约1.2-1.5

-

#31

金老的思维定式太强REIT流通性强其实是好事,因为REIT没有杠杆,所以没有逼仓的危机

只要你买的REIT质地好,有耐心长期拥有才能得到更大的回报,还能低位补仓,灵活性比实体房产大得多

而实体房产最大的危机是被银行逼卖只能血本无归 -

#32

纠结小户型投资的可以醒醒了投资这东西没有钱就不要勉强,

勉强了操作都会出错,同比股市买蚊股 -

#33

说的没错房子流通性差,跌起来要回本的话,十年时间都不一定。2012,13年,高位买进HDB的,有些到现在都没有回本,要不是疫情原因导致很多马来西亚人买房,这HDB到现在都是在跌。reits也会跌,但是你可以立刻卖出止损啊。房子是可以捂住不卖,但是这条适用永久或者999年地契,捂十年,十年里地价肯定上涨的。

-

#34

reits一定要选质地好的房子捂住,总有回本的那一天。但是reits要是选错了,那就永远不要指望回本了。本地投印尼的那两个reits,一个是first reits,一个是lippo mall,脚踝斩,根本不可能回本了。

-

#35

没算错啊annual value不是iras网站上直接就会告诉你嘛。。。然后我用这个除了SRX上的估值。。。就是1.2几。。。。。

-

#36

etf买s-reits etf就能规避这些风险,不用去猜买哪个。

-

#37

Re但是看price过去几年表现也没好到哪去

-

#38

我以前买过lion reits ETF,后来卖掉了这个ETF的好处是不会爆雷导致巨额损失,缺点是回报平平。2017年底发行的,到现在也只有1.02,四年多的时间原地踏步。回报就只有每年4%左右的dividend。

更让人不能接受的是0.6%的管理费,管理成这个鸟样,还好意思收这么高的管理费?要知道QQQ才0.2%,而voo才0.03%。所以我就卖掉了。觉得自己投asendas,maple tree,Fraser这些大户人家的REITs更好一些。 -

#39

所以还是没说错嘛那还是和股票一样嘛。 选择好股票,长期持有,低位补仓, 高卖低买,机动性好。

跟着昌老买高股息股,5%也不难。

另外Reit本身是有杠杆的。 通常负债率40%左右。 资产下跌和收益率下降,偿债负担就会上升。

不过,只是对比房和Reit的特点,不是说哪个更好。

投资只有适合的,没有最好的。 -

zy60013833 楼主#40

这波房产税调整估计又会把小户型投资带活了之前流行的小户型随着ABSD的一次次上涨导致小户型增长缓慢。这次房产税调整感觉高AV的房子持有成本暴涨啊。到了2024年,如果投资一个condo 或者landed 300万,AV基本上是6-8万,每年房产税要11000左右,相当于每个月1000的持有成本。如果500万,房产税要29000左右,相当于一个月2500左右的持有成本。加上物业费,中介费,装修,损耗,印花税每个月成本相当于3500左右

投资大户型好地点的公寓或者landed:现在的好地点的4-5房公寓大概要2.5-4m,年持有成本从过去的4000-10000上升到6000-18000.普通的landed大概要4m-10m,年持有成本从10000-34000上升到 18000-51000。 该帖荣获当日十大第2,奖励楼主18分以及27狮城帮币,时间:2022-02-20 22:00:04。该帖荣获当日十大第3,奖励楼主15分以及22狮城帮币,时间:2022-02-21 22:00:10。

该帖荣获当日十大第2,奖励楼主18分以及27狮城帮币,时间:2022-02-20 22:00:04。该帖荣获当日十大第3,奖励楼主15分以及22狮城帮币,时间:2022-02-21 22:00:10。